Millennials alla prova

Il 2020, fino ad ora, sta confermando il vecchio proverbio “anno bisesto, anno funesto” ma soprattutto è il primo vero e proprio banco di prova per tanti giovani investitori.

Ansia, timore ed incertezza sono i compagni di viaggio nel 2020 per tanti millennials investitori alle prese con la prima e vera correzione degli ultimi 10 anni.

Ho pensato di dare alcuni consigli su come sopravvivere al momento partendo da un articolo di Ben Rizzuto di Janus Henderson che illustra l’importanza di conservare una prospettiva di lungo termine nei momenti di volatilità a breve termine portando alcune citazioni dal passato tratte dalle opere di Epitteto.

Che cosa puoi controllare?

Ecco che cosa aveva affermato Epitteto in merito al concetto di controllo:

“Il compito principale nella vita è semplicemente questo: identificare e separare le cose in modo da poter dire chiaramente a me stesso quali siano gli elementi esterni che non sono sotto il mio controllo e quelli che invece hanno a che fare con le scelte che effettivamente posso controllare.”

Epitteto, Discorsi, 2.5.4-5

In sintesi: Non puoi controllare i mercati – nessuno può farlo. Possono salire e scendere, ed è quello che hanno fatto per anni. Il momento che attraversiamo attualmente è qualcosa che molti altri hanno sperimentato nel corso degli anni.

Se non puoi controllare i mercati, che cosa puoi controllare? La chiave per navigare in questo tipo di volatilità è la nostra reazione. Gli ultimi giorni per te possono essere stati un’alternanza di disperazione, rabbia e frustrazione. Queste emozioni possono portarci a fare errori prematuri (e costosi). Per esempio vendendo investimenti scesi al livello minimo, o quasi, del mercato. Ricorda che la regola fondamentale per investire nel mercato finanziario è acquistare nei momenti di ribasso e vendere nei momenti di rialzo; se ti lasci travolgere da queste emozioni e vendi ora, potresti stare facendo l’esatto contrario.

Discernere tra eventi di breve e lungo termine

Primo, non lasciarti trascinare dalla forza dell’impressione. Dille: “aspetta un attimo, fammi vedere chi sei e da dove vieni – lascia che ti metta alla prova…”

Epitteto, Discorsi, 2.18.24

Non puoi controllare gli alti e bassi del mercato, ma ciò che puoi controllare è come sei investito – ossia, la tua asset allocation.

Come suggerisce il nome, l’asset allocation è la percentuale del tuo patrimonio che hai distribuito tra azioni, obbligazioni o altre categorie di investimento. Sei giovane, pertanto il tuo orizzonte temporale (ovvero, quando ti servirà questo denaro) è piuttosto lungo. Non lo ritirerai per almeno 20 – se non 30 o addirittura 40 – anni. Il tuo orizzonte temporale più lungo ti consente di essere più aggressivo assegnando una quota maggiore del tuo patrimonio ad azioni e minore a obbligazioni.

Il motivo per cui puoi permetterti di assumere un rischio maggiore, è che avrai più tempo per recuperare qualsiasi perdita eventualmente subita nel tuo portafoglio. Invecchiando, e avvicinandoti all’età del pensionamento, la tua asset allocation diventerà presumibilmente più conservativa; tuttavia, è un cambiamento che avviene gradualmente nel corso della vita e non dovrebbe basarsi su oscillazioni di breve termine.

Sfortunatamente, le emozioni derivanti da spostamenti di rilievo del mercato possono indurre molti investitori a fare cambiamenti drastici nella loro asset allocation. L’avversione alle perdite – l’idea che la sofferenza inflitta dalle perdite sia ampiamente superiore alla soddisfazione generata dai guadagni – incombe notevolmente quando i mercati sono volatili. A volte, questo disagio induce a convertire tutto in liquidità, cercando di limitare le perdite e avere un senso di controllo e sicurezza. È una soluzione che può alleggerire l’ansia, ma il rimedio è di breve durata.

La parte peggiore è che, quando i mercati tornano alla normalità, gli investitori spesso non riescono a riorganizzare adeguatamente la loro allocazione. Possono continuare ad essere più prudenti di quanto non dovrebbero essere con i loro investimenti, o mantenere la liquidità poiché continuano a risentire delle emozioni suscitate dagli eventi recenti.

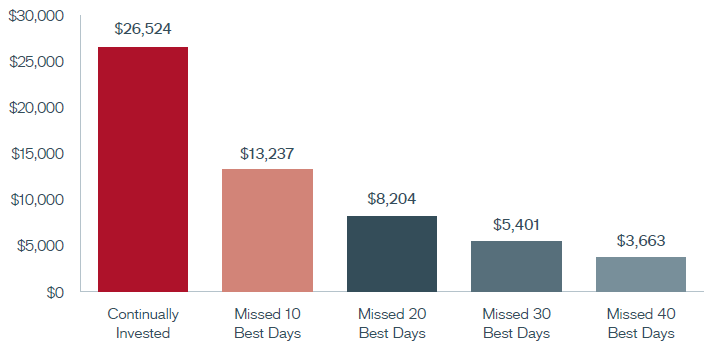

In sintesi: Non devi modificare drasticamente la tua asset allocation di lungo termine in base a eventi di breve termine. Come mostra il grafico qui di seguito, ciò ha impedito storicamente agli investitori di partecipare ai rialzi del mercato.

Valore di un investimento ipotetico di USD 1.000 nel mercato azionario statunitense, 1988-2019

L’investitore colto

“Solo chi è colto è libero.”

Epitteto, Discorsi, 2.1.21-23a

Non devi essere necessariamente un esperto dei mercati per avere successo come investitore; è importante conoscere e capire come funzionano i mercati finanziari in una prospettiva storica.

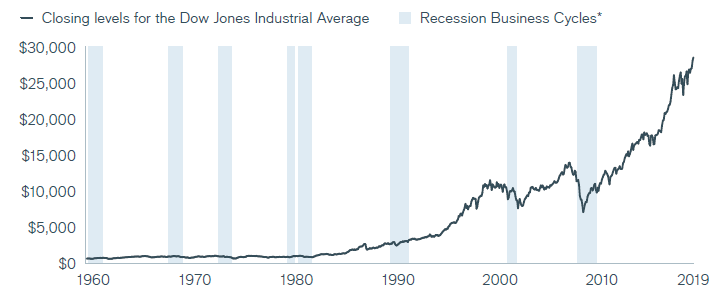

Nel corso degli anni si sono succedute svariate correzioni e recessioni. Si definisce come correzione un calo almeno del 10% dai picchi recenti, mentre si definisce spesso come recessione un periodo nel quale il tasso di crescita del PIL di un paese è negativo per due trimestri consecutivi. Abbiamo assistito a correzioni e recessioni nel 1990, 2000, 2008 e in vari altri periodi del passato. E in ognuna di queste fasi, giovani investitori come te hanno provato la stessa paura che tu potresti star provando adesso. Tuttavia, se guardi alla successione degli andamenti nel tempo, puoi vedere che restare nel mercato nel lungo termine ha ripagato.

Guardare la performance del mercato in un breve periodo di tempo, può apparire così:

Il grafico precedente sembra una proposta perdente. Ma prendendo una certa distanza e considerando un periodo più lungo, è chiaro che questo è solo un piccolo pezzo di un quadro più ampio (e molto più favorevole).

In conclusione, restare investiti è generalmente una scelta saggia. La storia ha dimostrato che assumere una view di lungo termine e restare investiti alla fine ha ripagato. Se si guarda a varie recessioni del passato, sembrano piccoli incidenti di percorso lungo la strada di una crescita di lungo termine.

La tua esperienza con il mercato può essere relativamente breve. E l’inizio può essere difficile. Ma ricorda: il tuo successo finanziario di lungo termine non si realizzerà sulla base di emozioni di breve termine. In questi periodi potrebbe essere una buona idea spegnere la TV, smettere di guardare il mercato e dedicarti per un po’ a te stesso ampliando le tue conoscenze.