Lettera agli investitori di fine anno

Siamo ai titoli di coda per il 2022 ed in vista di un nuovo anno con la fiducia che sia migliore di quello appena concluso.

I principali mercati azionari del pianeta hanno avuto tutti ribassi a doppia cifra. Mentre la montagna di debito con tassi negativi o prossimi allo zero, frutto di un decennio di politica monetaria super accomodante, ha visto crollare le sue quotazioni su una politica di rialzi delle banche centrali che non solo è stata violenta, ma certe volte anche nebulosa negli obiettivi finali.

Inflazione ritornata prepotentemente, celeri restrizioni di politica monetaria, crisi energetica subentrata in seguito alla guerra russa in Ucraina. Questi i principali fattori, già di per sé sufficienti per innescare un trend ribassista, sono riusciti ad dar vita alla “tempesta perfetta” per ogni portafoglio riuscendo a mettere ko, insieme, il mercato azionario e quello obbligazionario.

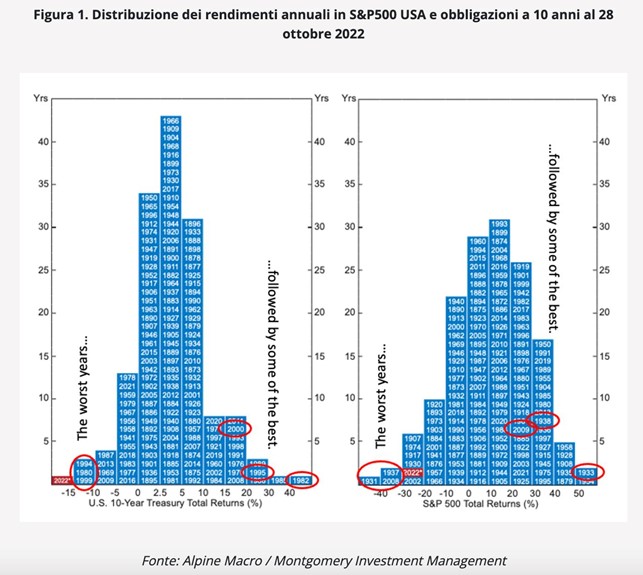

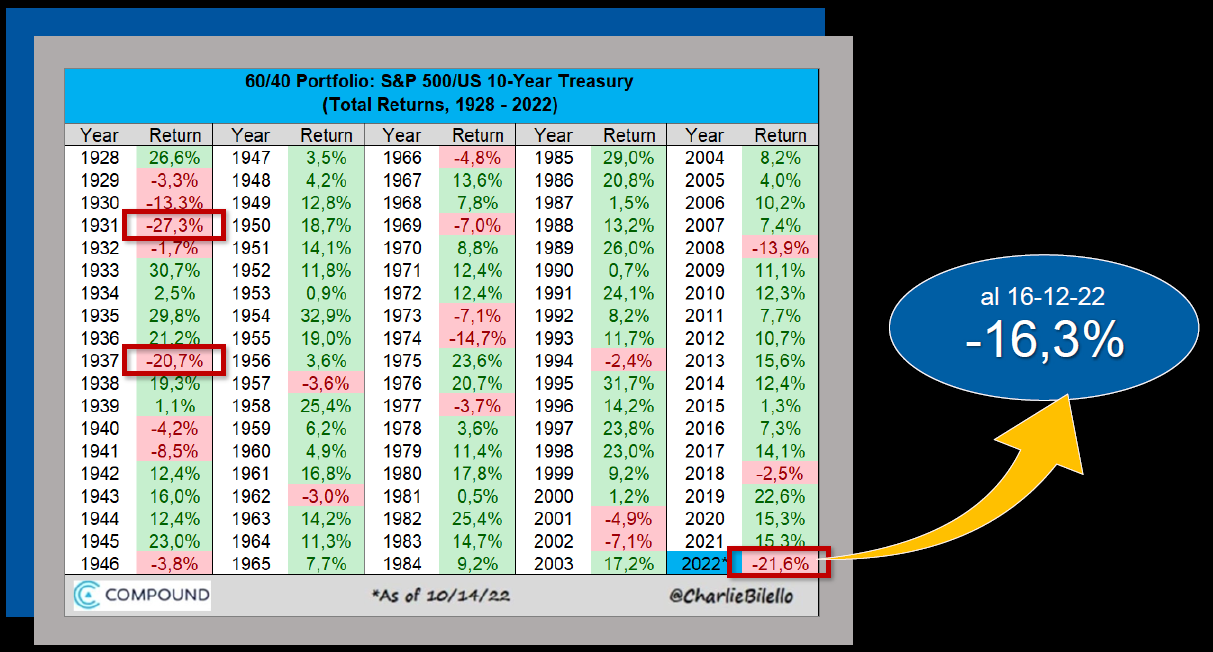

Il grafico della distribuzione dei rendimenti è un mantra che utilizzo con ogni investitore da anni perché con le dovute riflessioni permette a chiunque di crearsi una idea personale razionale sugli investimenti che andremo a fare. Ogni mattoncino rappresenta i rendimenti dei Treasury a 10 anni (a sinistra) e S&P 500 (a destra) degli ultimi 100 anni. E’ evidente come siano di gran lunga superiori i mattoncini con rendimenti positivi, ma al contempo anche che possono esserci anni negativi e che l’obiettivo di un investitore, quindi, deve essere quello di andare alla ricerca del miglior rendimento medio nel medio-lungo termine. Il 2022 si piazza come il peggior anno in assoluto per le obbligazioni e tra i peggiori per le azioni. Un anno che ha visto perfino cadere uno dei lazy portafoglio storici ossia il 60/40.

La statistica però ci fa ben sperare, visto che generalmente ai peggior anni poi seguono delle ottime annate. ATTENZIONE: solo alla fine del 2023 vedremo dove cadrà in nuovo mattoncino.

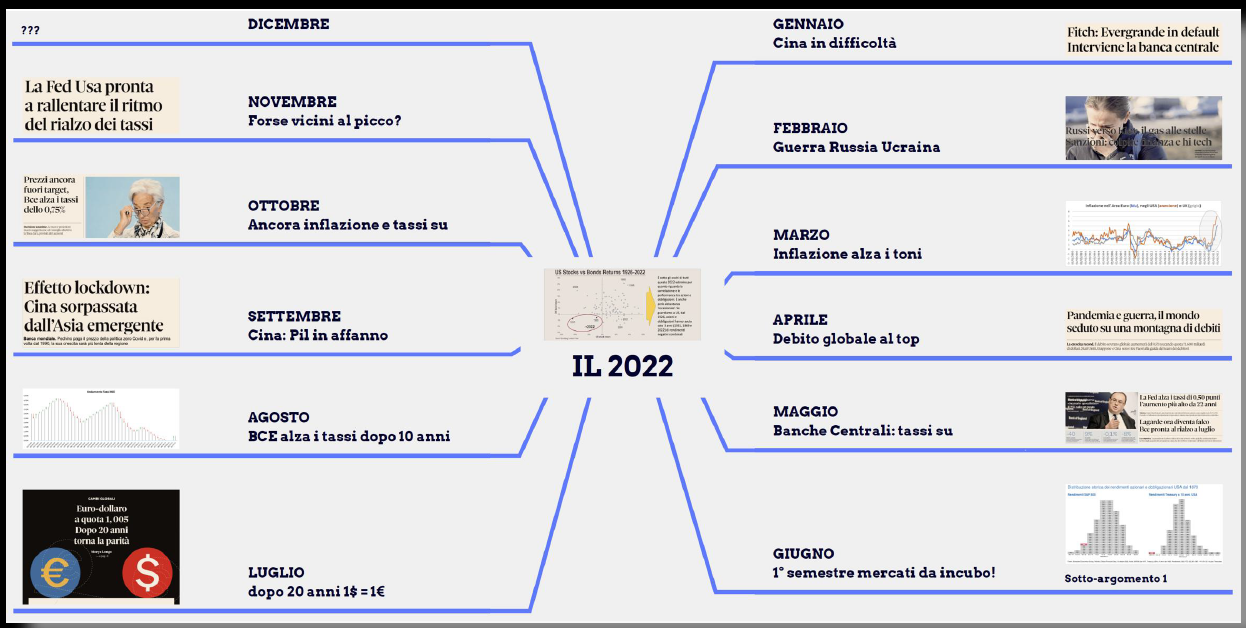

I fatti salienti dell’anno 2022

Ogni mese c’è stata una brutta notizia (alibì finanziario) per trovare un perché del ribasso ma vediamo i principali:

- L’evento indiscutibilmente più rilevante del 2022 è stato l’inizio della guerra in Ucraina: il 24 febbraio l’esercito russo ha varcato il confine e riportato un conflitto sul suolo europeo dopo decenni.

Il mondo occidentale, con Stati Uniti e Ue in testa, ha comminato crescenti sanzioni economiche alla Russia, compreso un embargo e un price cap al suo petrolio a 60 dollari. In risposta, Putin ha tagliato in maniera importante le forniture di gas all’Europa, causando un’impennata spaventosa dei prezzi sul mercato Ttf di Amsterdam che ha costretto i governi europei a spendere massicciamente per proteggere le economie da bollette energetiche fuori controllo.

In questo caso, l’approdo finale è stato un accordo su un price cap che entrerà in vigore a febbraio: la novità, arrivata a fine anno, ha contribuito, insieme all’entità considerevole degli stoccaggi in Europa, complici le temperature miti, ad abbassare i prezzi.

- Nel frattempo, negli ultimi mesi dell’anno in Cina sono scoppiate violente proteste contro la politica zero Covid del presidente Xi Jinping, confermato nel 2022 alla leadership del Partito Comunista cinese. Il governo ha quindi deciso di allentare le restrizioni per placare la popolazione, facendo riprendere quota al prezzo del petrolio che si era fortemente contratto nella parte finale dell’anno sui timori di una recessione globale.

- Grandi protagoniste le banche centrali, a partire dalle due più significative: la Federal Reserve e la Banca centrale europea. In Usa il banchiere centrale Jerome Powell, con l’inizio del 2022, e dopo aver considerato l’inflazione un fenomeno transitorio, ha repentinamente modificato la direzione della sua politica.

Meeting dopo meeting, la Fed ha messo a segno diversi rialzi significativi, portando il costo del denaro tra il 4,25 e il 4,50% (e non ha ancora finito). Questo ha pesato sui listini azionari, che hanno continuato a ripiegare in preda alle ansie per le ripercussioni (recessione in vista?) di questa linea così aggressiva sull’economia, e ha portato il dollaro a un clamoroso sorpasso sull’euro.

Scenario simile in Europa, con la banchiera centrale Christine Lagarde che ha messo insieme diversi rialzi dei tassi, portando quello principale al 2,5% e annunciando, da marzo, un restringimento del bilancio della Bce da 15 miliardi al mese. Una politica che ha portato i rendimenti dei titoli di Stato a crescere vertiginosamente, cosa che costituisce un rischio per la tenuta del debito sovrano.

Imparare dal 2022 per affrontare al meglio i prossimi anni

Il 2022 è stato un anno complesso e sicuramente sfidante per i nervi di ognuno. In particolare per tutti i neo investitori che di fatti hanno fatto i conti con uno degli anni peggiori di sempre.

Nell’anno andato:

- ci siamo ritrovati alle prese con un mix senza precedenti di rischi geopolitici;

- l’inflazione è tornata a livelli che non si vedevano da decenni;

- il deterioramento del quadro macroeconomico è stato pronunciato;

- la politica monetaria, da una quindicina d’anni sempre pronta a intervenire, si è convertita a una linea prevalentemente restrittiva proprio per fronteggiare l’inflazione, determinando un importante aumento delle probabilità di recessione in varie aree del globo, seppure con differenze tra Usa, Cina ed Europa.

Anni come il 2022 però rappresentano un vero test per capire la differenza tra propensione e percezione del rischio per ogni investitore. Tradotto, un conto è leggere -20% su un prospetto un altro è viverlo sulla propria pelle.

Facendo una ultima considerazione tecnica la recessione è almeno in parte già scontata dal mercato oltre al fatto che si è concretizzato un importante “repricing” di molte asset class, che hanno potuto così spurgare anni e anni di mercato “toro” e di politiche monetarie storicamente anormali e di tassi d’interesse bassissimi.

Dopo un anno “sfidante”, ci troviamo ora con rendimenti obbligazionari nuovamente appetibili e indicatori fondamentali azionari sui livelli decisamente bassi, che non molti investitori considerano altrettanto appetibili.

Ciò detto, probabilmente nei primi mesi del 2023 dovremo ancora fare i conti con la coda dei vari shock economico-finanziari dell’anno concluso, ma è in situazioni così che si costruiscono i migliori rendimenti. Nel 2023 sarà fondamentale avere il giusto focus cercando di capitalizzare al meglio le opportunità di oggi per i propri piani finanziari futuri.

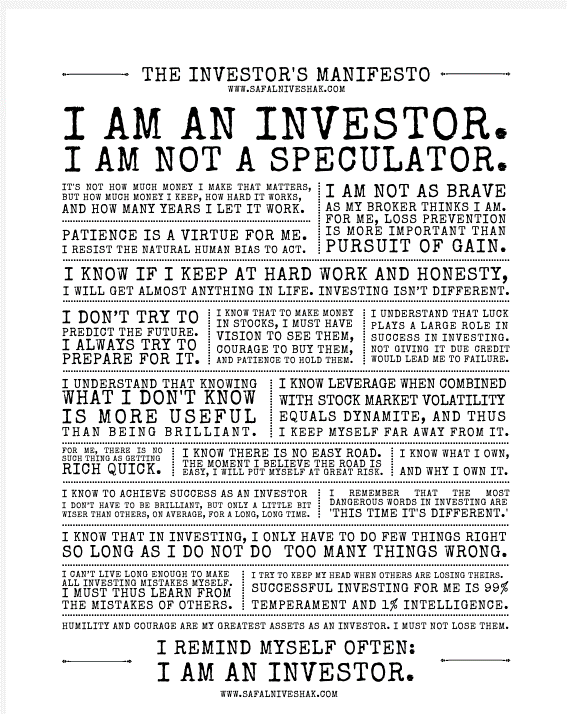

Ricorda sempre questo MANIFESTO.

È qualcosa su cui puoi riflettere se ti sei mai sentito bloccato nella tua vita di investimento.

Se ci credi, lo segui e lo difendi, la tua vita da investitore sarà buona.