I rendimenti dei prossimi 10 anni

Siamo alla fine di un nuovo anno e come è consuetudine gestori ma anche investitori iniziano a fare previsioni sui futuri rendimenti.

Sul tema Ben Carlson, CFA di Ritholtz Wealth Management LLC, nella sua ultima newsletter racconta un aneddoto che lo ha visto coinvolto nel 2010. Durante una convention finanziaria il presentatore sul palco, visto i tassi bassi e le valutazioni alte dei titoli Usa pronosticò SECONDO LUI rendimenti scarsi per il portafoglio titoli/obbligazioni USA 60/40.

Vista la recente crisi del 2008 nessuno contesto, anzi accettò il pronostico visto anche il recente umore non proprio positivo.

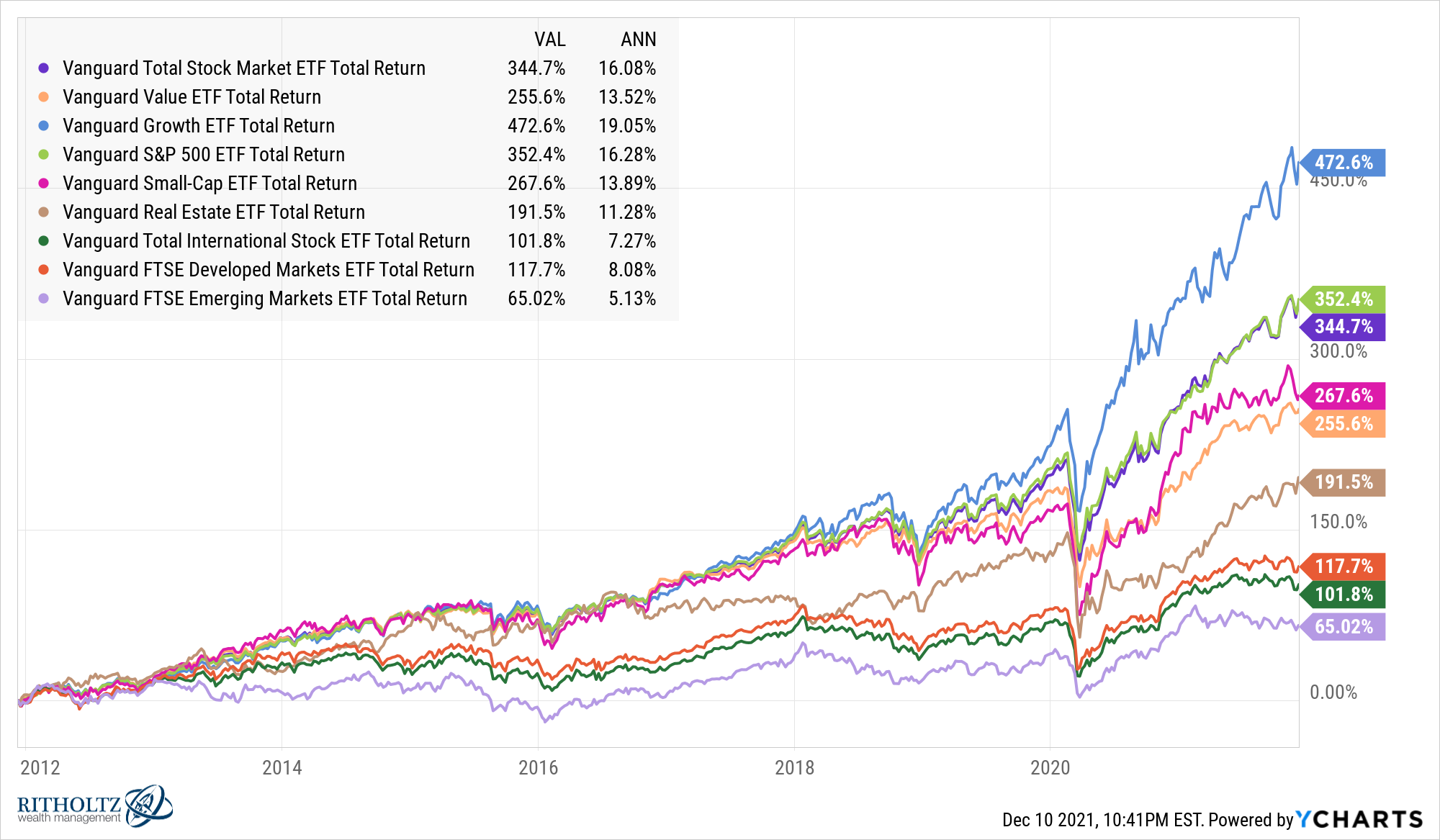

Questo è ciò che successe gli anni successivi:

Quasi tutte le principali asset class hanno avuto ad oggi rendimenti annualizzati a doppia cifra e con non poche difficoltà (NON CAPITA SPESSO UN PANDEMIA).

Il portafoglio 60/40 ha performato con circa l’11% all’anno.

Risultati inaspettati e che pochi investitori, professionisti o meno, si aspettavano ed hanno goduto.

Come sempre i mercati sono difficili da prevedere.

Ma questo non significa che pianificando dobbiamo dimenticarci del passato e del futuro anzi. Un buon esercizio finalizzato alla consapevolezza, è cercare di allineare nel miglior modo passato, presente e futuro formulando scenari possibili.

Vanguard produce regolarmente proiezioni dei rendimenti attesi per varie asset class utilizzando intervalli nelle loro stime. Ecco le loro ultime proiezioni di rendimento a 10 anni:

Queste aspettative di rendimento si basano su una combinazione di rendimenti da dividendi, crescita degli utili, valutazioni correnti e mean reversion.

Soprattutto sono aspettative fatte guardando sempre sullo specchietto retrovisore, immaginando che il futuro nel lungo termine si muova come il passato ma non funziona proprio così il mondo.

Sarebbe sciocco pensare che il mercato azionario statunitense possa eguagliare i rendimenti del 16% annuo nei prossimi 10 anni. Al contempo non è fuori dal regno delle possibilità (questo è fondamentalmente quello che è successo negli anni ’90 a seguito di forti ritorni negli anni ’80) ma sicuramente questo non dovrebbe essere la linea guida nelle scelte di un investitore.

Meglio armarsi di giuste convinzioni come dice Ben Carlson:

Non so quali saranno i rendimenti dai livelli attuali. Ma sono abbastanza certo che le azioni saranno volatili. Avranno correzioni. E rimangono la soluzione migliore per battere il tasso di inflazione nel lungo periodo.