Meglio obbligazioni o azioni ora?

Mi è stato chiesto giorni fa da un lettore sui miei social. E’ interessante vedere come durante le fasi di stress c’è pure chi riesce a porsi le giuste domande per andare oltre i segni negativi di questo 2022.

Molti investitori, infatti, oggi sono in preda all’oblio da perdite focalizzati solo sul rischio di breve termine senza riuscire ad ampliare il focus e razionalmente vedere opportunità per i propri investimenti che magari cercavano fino a novembre scorso.

Perdere denaro fa male, ma se entri in ottica che non stai perdendo nulla ma che è una normale onda da navigare nel mare del tuo percorso finanziario allora potrai guardare pure ai mercati ribassisti come un’opportunità. E con le azioni e le obbligazioni in forte calo quest’anno, le occasioni non mancano in questo momento.

Obbligazioni

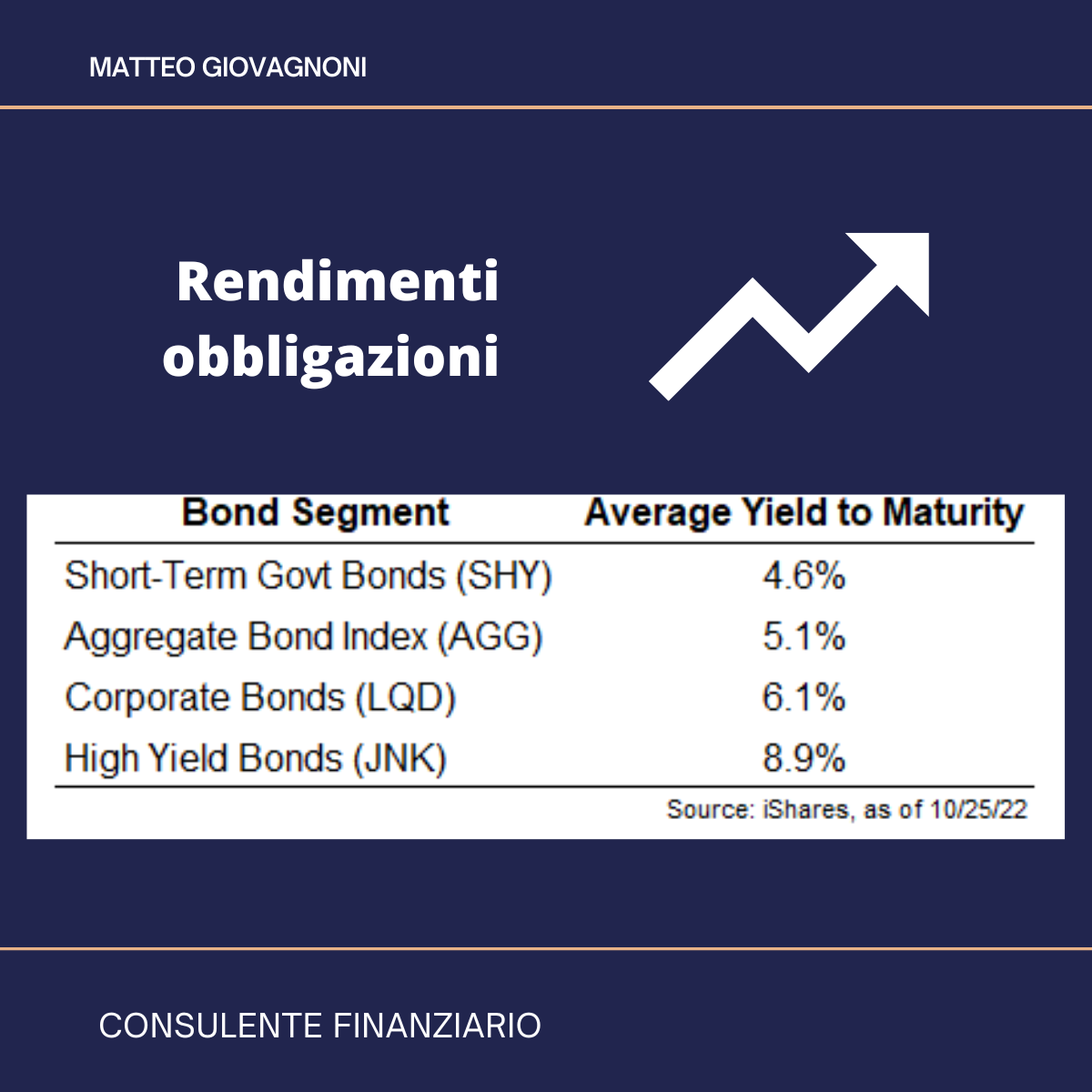

I rendimenti del reddito fisso sono superiori a quelli degli ultimi anni:

A seconda della tua tolleranza al rischio e alla volatilità delle obbligazioni, i rendimenti in questo momento variano dal 4 al 9% sulle varie asset class disponibili per ogni investitore. Ciò significa per l’investitore avere finalmente una valida alternativa all’azionario.

E’ vero che i rendimenti reali con questa inflazione sono ancora negativi ma, per la prima volta da molto tempo, i rendimenti nominali forniscono una concorrenza al mercato azionario in un modo che non accadeva da molto tempo.

Nel mondo obbligazionario rendimenti più elevati sulle obbligazioni portano a rendimenti più alti nel lungo termine. Nel breve-medio termine, invece, la cosa che conta di più in termini di volatilità per il reddito fisso è la direzione dei tassi di interesse.

Per semplificare le cose, ci sono fondamentalmente tre scenari per le obbligazioni da considerare:

1. I tassi di interesse scendono

2. I tassi di interesse rimangono dove sono

3. I tassi di interesse aumentano

L’inflazione è il jolly in questo contesto per i rendimenti reali, ma diamo un’occhiata a ciascuno di questi scenari per capire come reagirebbero le obbligazioni.

Se i tassi scendono, i prezzi delle obbligazioni aumenteranno. Maggiore è la durata o maggiore è la scadenza, migliore sarà la performance delle tue obbligazioni. Quando si combinano rendimenti iniziali più elevati con tassi di interesse in calo, si ha un buon risultato a breve termine per le obbligazioni.

Ciò potrebbe essere causato dal calo dell’inflazione, dall’abbassamento dei tassi di interesse da parte della Fed altre banche centrali o da una possibile recessione in cui gli investitori si precipitano nella sicurezza delle obbligazioni.

In realtà penso che questo sia lo scenario peggiore per gli investitori a reddito fisso perché significherebbe rendimenti migliori nel breve termine ma rendimenti inferiori per i rendimenti futuri nel lungo termine.

E se i tassi continuassero a salire?

I prezzi cadrebbero sicuramente nel breve periodo, ma oggi si hanno rendimenti iniziali molto più elevati rispetto a quando è iniziato questo ciclo di rialzo dei tassi. C’è un margine di sicurezza molto più grande a partire da tassi del 4-6% rispetto a tassi dello 0-2%.

Se hai obbligazioni a breve termine, in questo scenario non perderebbero tanto denaro quanto le obbligazioni a lungo termine. Ricorda, le obbligazioni con duration più lunga hanno prestazioni relativamente migliori se i tassi scendono, ma una duration più breve fa meglio, relativamente parlando, quando i tassi aumentano.

Se l’inflazione rimane alta e i tassi di interesse continuano a salire, ci sarà più dolore a breve termine per i prezzi delle obbligazioni, ma ciò significa anche rendimenti più elevati per i rendimenti futuri dopo aver recuperato quelle perdite.

Infine, cosa accadrebbe se le quotazioni rimanessero ferme per un po’ e rimanessero in un intervallo, diciamo, del 4-5%?

Questo è lo scenario in cui gli investitori potrebbero aspettarsi la minor quantità di volatilità e semplicemente incassare quelle cedole e guadagnare un po’ di rendimento.

Le obbligazioni in genere non sono così volatili come lo sono state negli ultimi 3 anni circa. Le obbligazioni dovrebbero essere noiose, quindi la maggior parte degli investitori accoglierebbe con favore un ambiente in cui i rendimenti si appiattiscano per un po’.

Con rendimenti a livelli molto più elevati, la probabilità di buoni risultati nel mercato obbligazionario è alta come da anni.

Azioni

Se i tassi di interesse iniziano a cambiare, si presume che il mercato azionario andrà bene, ma non vi è alcuna garanzia che ciò accadrà. Il mercato azionario è una specie di ribelle a cui piace infrangere le regole.

Se guardi i dati storici, i tassi di interesse in aumento o in calo non hanno un impatto così grande sulla performance del mercato azionario come potresti pensare:

L’aumento o il calo dell’inflazione ha avuto un impatto molto maggiore sulla performance del mercato azionario rispetto all’aumento o al calo dei tassi di interesse.

Tuttavia, se i tassi scendono, si presume che anche l’inflazione stia diminuendo nel contesto attuale. Ancora una volta (senza nulla di certo) la combinazione di calo dei tassi e inflazione sembrerebbe essere una buona cosa per le azioni.

MA…

- Se inflazione e tassi di interesse scendono perché entriamo in recessione?

- È un bene o un male per il mercato azionario?

- Una recessione è già scontata o le cose peggiorerebbero ancora in quello scenario?

Onestamente non ho idea per quanto tempo le cattive notizie dell’economia sarebbero considerate buone notizie per le azioni perché potrebbero significare che la Fed può fare marcia indietro ed abbassare i tassi. Le recessioni di solito non sono grandiose per il mercato azionario, ma una contrazione economica nel 2023 sarebbe il rallentamento più scontato della storia. Insomma nessuno ne rimarrebbe spiazzato.

Come sempre, il breve termine del mercato azionario rimane poco chiaro.

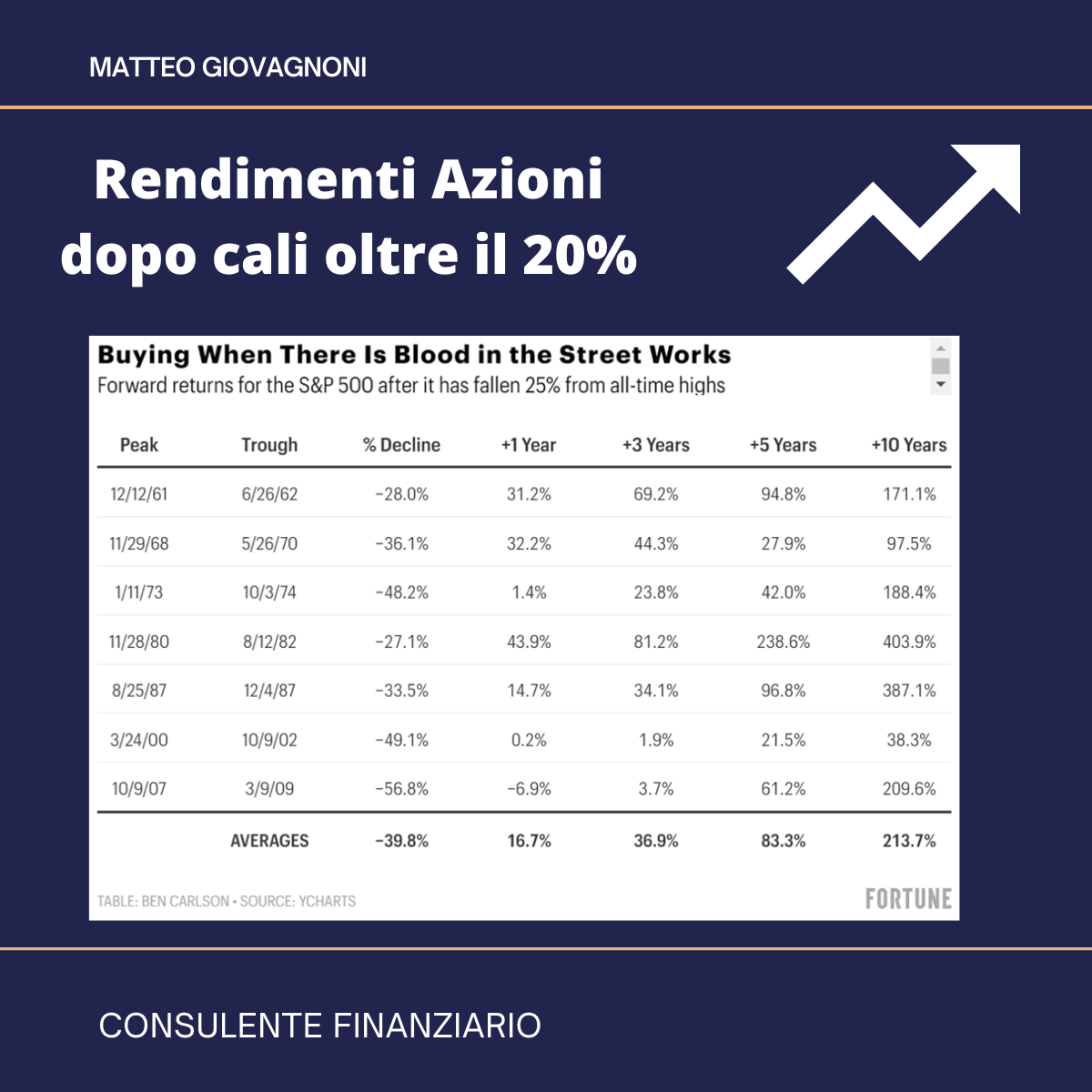

Tuttavia, l’acquisto di azioni quando sono in ribasso così tanto ha avuto la tendenza a funzionare bene per gli investitori nel lungo periodo.

Il passato non è una garanzia di performance future e tutte le solite accortezze, ma l’acquisto di azioni quando sono in calo del 20-30% è una strategia vincente a patto che si abbia un orizzonte temporale sufficientemente lungo.