Cosa è successo a luglio sui mercati

Il mese appena concluso vede un sostanziale recupero dei principali listini occidentali, mentre rallentano quelli cinesi. Utili e dati americani, operatività banche centrali, guerra e gas i principali driver di luglio.

Partendo dalla guerra, sono stati due gli eventi principali che hanno segnato il conflitto nell’ultimo mese:

- l’accordo sul grano;

- lo stop delle forniture al gasdotto Nord Stream 1.

Nel primo caso, la firma è arrivata a Istanbul lo scorso 22 luglio. L’accordo è stato raggiunto con la spinta dell’Onu e con la Turchia come garante e mediatore, ed è stato anche il primo accordo tra Ucraina e Russia dall’inizio della guerra. Questo ha avuto riflessi anche su prezzi di grano duro e tenero, che hanno iniziato a ritracciare intorno a 859 e 791 dollari la tonnellata. E’ di questi giorni l’ufficialità della prima nave cargo partita dai porti.

Il secondo evento cardine riguarda il gas, con la Russia che ha chiuso per 14 giorni il gasdotto Nord Stream, ufficialmente per lavori di manutenzione. Il 21 di luglio, data indicata come fine dei lavori, le forniture di gas sono riprese, ma a ritmo ridotto (inizialmente al 40% della capacità, poi al 20%). Le vicissitudini legate a questo gasdotto, utilizzato dalla Russia come leva per ottenere un alleggerimento delle sanzioni, incidono inevitabilmente sul prezzo del gas.

Lato inflazione, continua la galoppata in Europa come negli Stati Uniti. Nell’Eurozona è salita al livello record dell’8,9%, mentre negli States a giugno è arrivata al 9,1% annuale (cifra record dal 1981). A questo è seguita la risposta delle banche centrali.

La Bce ha alzato per la prima volta il costo del denaro da 11 anni, aumentando i tassi di uno 0,50 (contro le attese di un quarto di punto). L’Eurotower ha varato anche un nuovo strumento, chiamato Transmition protection instrument (TPI), per intervenire nel caso in cui le differenze di rendimento tra i titoli di Stato dell’Eurozona divergano troppo tra di loro durante il rialzo dei tassi. Ma – attenzione – lo Stato che ha emesso i titoli bersagliati deve avere i conti in ordine e disciplina nell’amministrare il proprio bilancio.

Negli Usa, Jerome Powell ha dato un altro giro di vite da 0,75 punti base, il secondo in due mesi. Le banche centrali aggressive hanno fatto aumentare il timore di recessione, con una revisione delle stime di crescita da parte dei principali istituti nazionali che hanno riguardato tutti i principali Paesi sviluppati del mondo.

Gli Stati Uniti, in particolare, dopo due trimestri consecutivi di crescita negativa hanno già imboccato la strada della recessione tecnica. Tornando agli utili: le trimestrali di luglio hanno restituito risultati in chiaroscuro. Se Facebook, Snapchat e Twitter hanno avuto risultati inferiori alle aspettative, Apple, Amazon e Tesla hanno tutte battuto le stime degli analisti.

I listini a Occidente hanno ripreso slancio sull’onda dell’idea che una recessione possa indurre Powell a rallentare i rialzi, per poi invertire la rotta nuovamente tranne l’Italia.

Secondo i dati Istat ha evidenziato una crescita dell’1% nel secondo trimestre (battendo tutte le stime) e ha un progresso acquisito nel 2022 (quello cioè che otterrebbe in caso di crescita zero nel terzo e quarto trimestre) del 3,4%.

Italia che, tra l’altro, ha vissuto una crisi di governo nel mese di luglio, con alcuni dei principali partiti che hanno tolto il sostegno al governo Draghi, di fatto costringendo il presidente del Consiglio a rassegnare le dimissioni. Ora rimarrà in carica per gli affari correnti, nuove elezioni indette per il 25 settembre.

Va ancora male la Cina, tra lockdown e crescita ben più bassa del solito, “appena” del 4,8% nel primo trimestre ma prevista in ulteriore rallentamento nel secondo a causa della severa politica governativa zero Covid.

Conclusioni

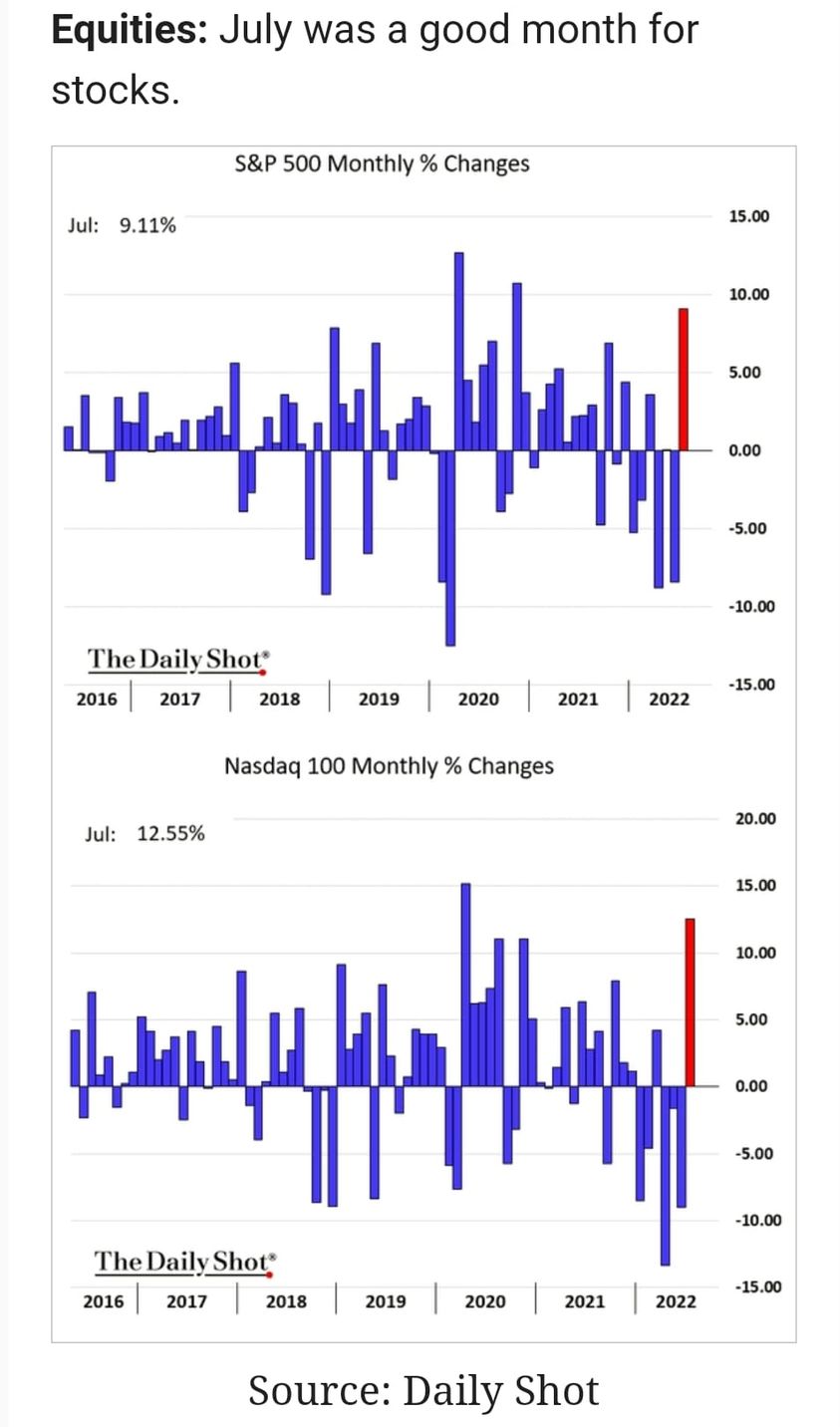

Luglio è stato un buon mese per l’azionario a stelle e strisce.

Il mese appena concluso si chiude con un rimbalzo sostanzioso sia per S&P500 che per il Nasdaq.

Il grafico ci mostra i rendimenti mensili dal 2016. E’ evidente come in passato glj investitori abbiano passato più mesi con ritorni positivi ma anche che ci sono mesi impegnativi. Nella strada alla performance di buon piano finanziario la visione d’insieme fa la differenza.

A vista il grafico può dare l’idea che tra sali e scendi i rendimenti dal 2016 siano stati miseri ma non è così,, nonostante l’attuale mercato orso.

S&P500 dal 2016 ad oggi si è rivalutato di oltre il 100% mentre ha fatto meglio il Nasdaq sorpassando il 150%.

“Investire è semplice, ma non è facile.”

Diventa difficile quando guardiamo il nostro piano finanziario in modo sbagliato, e distruttivo se prendiamo di conseguenza delle decisioni.